大多数华人都有把财产留给子女的想法,即使不是富豪家庭,就算是百万资产的中产阶级也需要提前考虑这个问题,早做规划不仅意味着省税,还可以避免未来可能的纠纷。

先来看看这税到底怎么个缴法。

遗产税和赠与税

遗产税(estate tax)和赠与税(gift tax)是合在一起计算的,也就是说,政府会合计一个人生前(即赠与)和生后(即遗产)一共转移了多少资产,是否需要缴税。资产的定义很广泛,可以包括现金(cash)、证券(securities)、房地产(real estate)、保险(insurance)、信托(trust)、年金(annuities)、商业收益(business interests)和其他资产。这些资产的总值并不一定取决于所有者购买时的价格或当时的市值,而是经过法庭认证来计算它们的价值。

需要注意的是,联邦规定了一定的遗产+赠予免税额度,这个额度每年都在变, 2019年的个人免税额是1140万,夫妻免税额是2280万。也就是说,以2019年为例,如果一个人的总遗产+赠予不超过1140万元,那就不用缴遗产税,超出的部分才需要缴税,税率最高能到40%。

免税额度

有一部分遗产是可以免税的,不会被算进1140万的范围里,包括贷款(mortgages)和其他债务(debts)、遗产管理费用(estate administration expenses)、捐给符合条件的慈善机构的资产等。还有一些合条件的遗产,可以减少某些营业利益的价值后再计算遗产税。

另外,配偶之间的财产继承不需缴纳遗产税;如果父母双方死亡,继承财产的子女可以享受父母的共同免税额度(如2019年就是2280万元)。

就和遗产一样,赠与也有免税额度,2019年的个人赠与免税额度为1.5万元,夫妻为3万元(每年也可能变化),也就是说,一个人一年内赠出超过1.5万的部分才需要缴税。而前文中提到过的1140万门槛仍然适用,换句话说,以2019年为例,1140万减去一个人一辈子赠与的所有资产,剩下的金额,才是他的遗产能免税的额度。

同样的,配偶之间的赠与也不受限制,无论金额多少都不需缴纳赠与税。而对于配偶以外的任何人,比如子女或亲属。

非美国公民

如果一个人既不是公民也没有绿卡,在美国拥有资产,想要转让给有公民或绿卡身份的子女,那么免税额度只有6万元,而且这个额度只适用于遗产,不能用于给赠与的资产免税。但他每年可以免税给公民或绿卡人士不高于1.5万元的赠与。

如果两个人是夫妻,但去世的一方是公民,健在的一方是非公民,那遗产也要遵守1140万元门槛的要求,超出部分需要缴税。

如果两个人是夫妻,给予的一方是公民,收受的一方是非公民,那每年可以免税赠与15.5万元(这是2019年的额度,每年都有变化)。

需要注意的是,一般来说,绿卡持有者在最近一年内必须在美国停留超过31天,并在最近三年内在美国停留至少183天,这个人的遗产和赠与才有资格获得以上的免税额待遇。

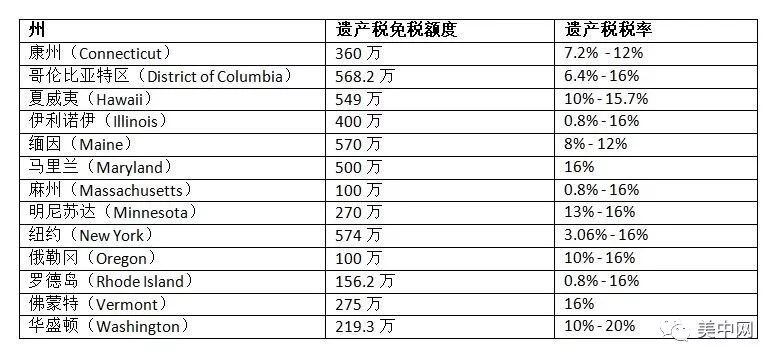

州级遗产税

前文中我们说的都是联邦遗产税,而截至2019年,还有13个州以及哥伦比亚特区也会征收州级遗产税,规定的免税额度都比联邦的1140万要低:

不过,如果一个人住在以上州中的一个,通常来说,他所交的州级遗产税会从其遗产总值中扣除,剩下的资产才会被用来计算是否应该缴、或要缴多少联邦遗产税。

继承税

继承税(inheritance tax)一定是由州府收取的,由继承者来缴纳(遗产税理论上是由去世的人缴纳)。截至2019年,有6个州有继承税的规定:

需要注意,这些州是与去世的人挂钩的,也就是说,即使继承人本身住在以上6个州中的一个,只要给他遗产的人住在其余44个州,也不用在遗产税之外再缴一份继承税。

配偶之间的继承无论什么情况都不需缴纳州继承税。另外,如果去世的人住在新泽西、肯塔基、爱荷华或马里兰,而继承者是他的子女或孙子孙女/外孙外孙女,也不用缴继承税。

规划

要想尽可能多地省遗产税,可以提早做以下准备。

第一,利用每年的赠与豁免

对于普通家庭来说,这是最常用的方式。以2019年个人1.5万、夫妻3万的额度为例,一对夫妻每年可以给一个孩子3万元,如果有两个孩子,每年就可以给6万元,这些钱都是不用缴纳赠与税的,以后也能免一笔遗产税。

如果孩子还没有成年,父母可以设一个监护人账户,常见的有UGMA或UTMA账户,每年往里面转的钱可以用于投资股票和共同基金,所得收益按照孩子的税率缴税,税率比较低,也不再算是遗产。一旦孩子年满18岁,就会自动成为这个账户的所有者,有完全的支配权。

不过监护人账户也有一个可能的弊端,那就是这些资产都算是孩子名下的,可能会对他未来申请大学助学金有不利影响。

如果不想设立监护人账户,也可以考虑教育储蓄基金,例如529计划。但这样的基金必须专款专用,未来只能用作和孩子读大学有关的花费,否则会被罚款;另外,这对孩子申请助学金也有一定的影响,但由于这个账户还是在父母名下,理论上影响小于监护人账户。

第二,购买人寿保险

如果一个人预估自己的资产肯定会超过免税额度、或者手里有不愿拿去投资的闲钱、或是财产大多是不动产而想给子女留一些流动资产,那他就可以考虑购买人寿保险。

买寿险有两种做法,一是给自己买保险,把子女列为受益人。这样做的好处是,父母过世后的理赔金额,很可能远远高于本来有的财产,而且受益人不用缴纳所得税,如果理赔金额不足100万,遗产税也可以免掉。

第二种方法是为孩子购买人寿保险,等于转移了一部分资产,减少未来的遗产总额,孩子成年后,保险所有人就可以换成他们的名字。这样做的好处是,孩子的保费通常比较低,而且这是终身险,以后即使孩子健康状况变差,保险公司也不能涨保费;另外一个好处是,孩子还可以从中得到现金价值(cash value,缴付的保费在支付固定保险成本后,剩余的部分就转化为现金值,保险公司还会定期派发红利),这些钱以后孩子都可以用到。

第三,设立信托

我们常听说trust fund baby,但信托(trust)其实并不是富人的专利。信托有很多种,不过总体上可以分为两类:可撤销的、以及不可撤销的,各有利弊。我们会在之后的文章中讲到。

第四,设立有限责任公司或家庭有限合伙

如果有条件,设立一个有限责任公司(limited liability company, LLC)或家庭有限合伙(family limited partnership, FLP)既可以帮助减少资产价值、降低遗产税,还能保留一定的管理权,而且如果未来遇到打官司、债权人追债等情况,LLC和FLP还能起到保护资产的作用。

做法是这样:设立一个LLC或FLP(可以与配偶一起设立),将资产转移到这个公司名下,自己做LLC的经理(manager)或FLP的普通合伙人(general partnet),保留控制权。作为公司所有人,你拥有的法定权益(ownership interests)可以转让给子女,这样一来,你的资产规模缩小了,而没有你的允许他们也无法将其出售或转让,没有市场,这些权益的价值往往也会打个折扣,就等于你以较低的价值将基础资产传给了子女。